1、行业概览:工业母机,壁垒高、空间大

机床简介:工业母机,大国重器

机床是制造业的“工业母机”。机床(Machine Tool)是指制造机器的机器。以切削加工为例,基本原理是利用刀具与工件 之间的相对运动,去除工件上多余材料,使之达到图纸要求的形状及尺寸精度。

金属加工机床分为金属切削机床和金属成形机床。1)金属切削机床:包括加工中心、数控车床、数控磨床、数控铣床、数 控镗床、其他数控机床、非数控机床等;2)金属成形机床:包括折弯机、压力机、冲压机、剪切机等。本报告主要研究对 象为金属切削机床。

数控机床的设计制造水平是一个国家制造业发展水平的缩影。数控机床组成:分为机床主体、传动系统和数控系统三大部 分。数控机床(CNC,装有程序控制系统的自动化机床)的可靠性和稳定性决定加工零部件的质量,更决定整个生产线的可 靠性和稳定性。尤其是用于自由曲面精密加工的多轴联动数控机床设计制造水平,反映了一个高端制造业的发展上限。

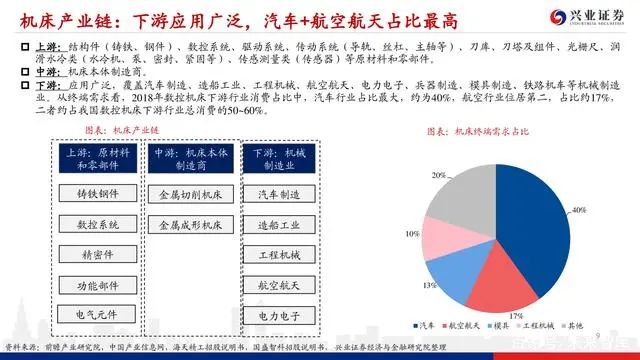

机床产业链:下游应用广泛,汽车+航空航天占比最高

上游:结构件(铸铁、钢件)、数控系统、驱动系统、传动系统(导轨、丝杠、主轴等)、刀库、刀塔及组件、光栅尺、润 滑水冷类(水冷机、泵、密封、紧固等)、传感测量类(传感器)等原材料和零部件。

中游:机床本体制造商。

下游:应用广泛,覆盖汽车制造、造船工业、工程机械、航空航天、电力电子、兵器制造、模具制造、铁路机车等机械制造 业。从终端需求看,2018年数控机床下游行业消费占比中,汽车行业占比最大,约为40%,航空行业位居第二,占比约17%, 二者约占我国数控机床下游行业总消费的50~60%。

2、产量分析:多重维度利好,景气维持高位

利好一:受益制造业高景气,订单大幅提升,行业供不应求

通用自动化行业景气度持续提升

制造业投资与切削机床行业复苏趋势明显。制造业固定资产投资完成额与切削机床产量走势较为一致。2020年8月开始,制造 业 固 定 资 产 投 资 完 成 额 开 始 触 底 回 升 。

工业机器人产量增速保持较高水平。工业机器人产量从2019Q4开始,进入高景气上行区间,产量增速出现V形拐点。2020年 全年,工业机器人产量在疫情之下逆势增长,2020Q3至今行业增速维持在30%以上。

利好二:更新周期开启,置换需求托底

机床更新周期为10年。机床作为通用机械设备,服役年限一般为10年,超过10年的机床稳定性和精度会大幅下降。

用户对超过服役年限的机床主要有三种选择:报废、进入二手市场、翻新改造。如果制造业景气度下滑,新机生产需求会下 降,二手市场和翻新机市场会相对活跃。尤其是对于中小企业,更喜欢购买二手机床或翻新机来解决短期现金流问题。

更新需求潜力巨大。我国机床保有量约为800万台,其中超过10年的机床占比超60%,还有很多服役年限在50年以上的旧机床, 待更新量相当可观。按照国际通用的3%的淘汰率来计算,每年至少有20万台机床被淘汰。

2021年开始更新需求有望加速释放。更新需求主要分布在一些设备已经很久没有更新的传统行业,例如冶金、船舶等。2011~2013年是我国机床产量的历史顶点。按照十年更新周期,2011~2013年的老旧设备置换将在2021-2023年加速释放。

我们判断,机床更新需求更多的是托底作用。更新需求对产销量起到稳定作用,使得行业不会出现前几年的连续下滑。制造 业景气度回暖,下游需求企稳回升+进口替代才是提振产量的深刻内在因素。

利好三:疫情加速国产替代

机床工具全行业已实现贸易顺差。2020年机床工具进出口保持了自2019年6月以来的顺差态势,贸易顺差24.5亿美元。贸易顺 差如:切削刀具(13.6亿美元)、金属成形机床(2.1亿美元)。金属切削机床仍为逆差(21.5亿美元)。

从进口数量指数看,2018年以后切削机床进口数量指数进入明显下行区间,2021Q1受2020年低基数影响有所抬升。

2020年疫情加速国产替代。1)历史数据:2011-2020年金属切削机床进口占比并未大幅下降,未出现明显的替代迹象;2) 2020年金属切削机床进口额49.0亿美元,同比下降14.9%,降幅较2020年前三季度收窄3.5个百分点。

主要原因:1)我国疫情迅速得到有效控制,海外公司供给受限(难以进行现场安装调试)。2)龙头企业技术突破,产品质 量提升,经客户验证后,客户对国产品牌接受度提高,推动国产机床对部分中高端海外机床实现替代。

3、竞争格局:高端供给不足,国企退场、民企登台

竞争格局三分天下,低端市场大而分散

国内数控机床行业竞争格局呈现出国有企业、民营企业、“三资”企业三分天下之势:第一阵营为实力雄厚的外资企业、跨国公司。集中在高端数控机床。第二阵营为大型国有企业、具有一定知名度和技术实力的民营企业。集中在中端机床。第三阵营为技术含量较低、规模较小的众多民营企业。集中在低端机床。

截至2021年6月,金属切削机床制造企业数为899家,行业销售利润率为6.19%(2011年以来最高点,一般 维持在3%-4%之间)。目前国内数控机床市场以低端产品为主,大量中小企业集中在低端市场竞争,技术门槛低,竞争激烈, 大多采取薄利多销的销售方式。

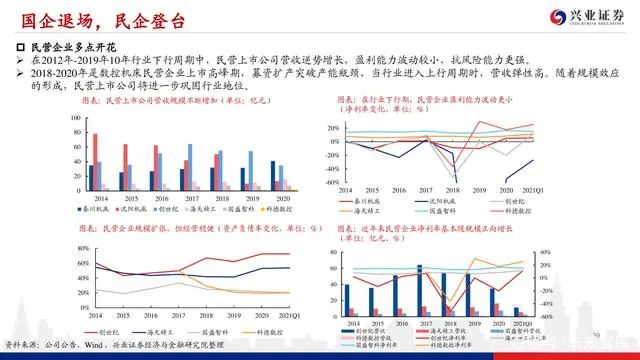

国企退场,民企登台

“十八罗汉”、“七所一院”逐渐退出机床历史舞台

新中国成立后确定18家国有骨干企业(国产“十八罗汉”),一度代表中国机床行业技术和规模的最高水平,见证了我国制造 业由技术引进到自主研发的过程。受国外先进机床挑战,叠加市场经济冲击,产业格局巨变,18家国企大多破产、重组或转型。

4、他山之石:从海外龙头看国内外机床产业差距

海外龙头共性

“百年老店”居多。拥有完善的工业数据库和研发体系。紧跟时代前沿,注重技术创新。坚持开放,全球化。后期配套服务较强。国内外数控机床企业毛利率差距不大,但营收规模差距较大。海外龙头营收可达300亿元以上。

国内外机床产业差距

可靠性差距。机床可靠性主要由静态特性、动态特性、热力特性三大特性决定。国内更注重定位精度等静特性指标,忽视对动 态特性和热特性带来的误差的研究。带来的后果是:机床静刚性和动态性能协调性不高,高速加工的同时难以保证高精度;机 床热误差控制相关技术不成熟,长时间连续工作情况下,难以保证高精度。精度保持年限和无故障运行时间远低于国外。

复杂加工差距。联动轴数少,复杂型面及难切削材料加工效率不高。

检测技术差距。检测技术落后,且无法与加工技术高效集成。

自主配套生产差距。

智能化差距。智能化成套加工设备开发能力不足,加工设备难以完美实现一体化复合与集成。

5、发展趋势:行业格局持续改善,高端市场进口替代

趋势一:数控化率持续提升

对标发达国家,数控化率有翻倍空间

历史数据:我国机床数控化率持续提升,由21世纪初的不足 10%提升到2020年的43%。

对标海外:西方发达国家在上世纪70年代末至80年代初就已 基本完成了普通机床向数控机床的升级,而我国大致在2013 年以后才基本完成这一过程。发达国家数控化率普遍在70% 以上,德国在75%-80%,日本达到80%-90%。对比发达国家, 国产机床数控化率有翻倍空间。

政策支持:数控机床被写入12个省市十四五规划纲要。根据《中国制造2025》规划,预计我国关键工序数控化率在十四五期 间达到50%。

趋势二:高端数控机床市场进口替代

“高端化、高利润”替代“薄利多销”是行业趋势

我们估算机床设备价值量可能占产成品价值量的3%-5%。机床本质是生产机器的工具。对整个产业链,机床的价值远远低于 机床所生产的机械零件的价值。

优质高端数控机床厂商具有较高用户粘性。数控机床需要连续生产大量零件,因此数控机床的稳定性和可靠性至关重要。高 端数控机床厂商具有较高的用户粘性,由于机床设备价值量占比不高,采购方对于价格接受度高,不会轻易变更供应商。

行业增长点在中高端市场。在过去行业上行期,产量持续提升,市场空间持续变大,企业依靠薄利多销可以存活。当总量逻 辑失效,行业结构发展成为主导因素,低端市场竞争激烈,低价策略失效,提高产品档次和质量才是关键,未来行业主要增 长点在中高端数控机床市场。

高端市场进口替代,助力国内市场空间加速释放

假设2020年高端机床市场占比10%,高端市场国产化率8%(2018年国产化率为6%);2020年中端机床市场占比35%,中端市场 国产化率70% (2018年国产化率65%)。中高端市场合计占比45%,基本是目前我国机床市场数控系统的渗透率。我们假设到 2025年数控化率接近发达国家最低门槛70%,1)高端市场占比18%,其中国产替代率20%;2)中端市场占比45%,其中国产化 率80%。由此计算2021E/2022E/2025E,中高端市场国产设备空间分别为60/77/106亿美元,约388/503/692亿元,国内中高端市场 国产设备空间有望加速释放。

趋势三:五轴联动数控机床是高端市场重要切入点

五轴联动基本概念:五轴联动是指在三轴基础上增加了A、B、C其中两个回转轴,可以通过X、Y、Z三个直线轴以及两个回转 轴的联动,任意调整刀具或工件的姿态,实现对空间复杂型面的加工。机床轴的绝对数量并非衡量数控机床先进程度的标准, 重点在于联动轴数量。科德数控能够实现的五轴联动为目前数控机床的最大联动轴数。

轴联动加工优势:提高加工精度、表面质量和加工效率。五轴加工可以实现一次装夹完成铣削、钻孔、攻丝等多面加工, 通过五轴五联动可加工复杂零件的自由曲面,减少多次装夹造成的重复定位误差,缩短上下料的辅助时间,降低多序加工时 的设备采购成本和工装夹具的使用成本,提高产品的加工精度和加工效率。

五轴联动数控机床是高端市场重要切入点。以五轴联动加工中心为代表的高档数控机床难度最大、应用范围最广,在加工方 面有着适用范围广、加工质量精、工作效率高等特点,符合未来机床的发展趋势,系航空航天、船舶、精密仪器、发电机组 等下游行业加工关键部件的重要加工工具。近年来五轴数控机床销售数量增长较快。对比国外,我国五轴数控机床渗透率还 较低,多轴联动技术相关专利申请量快速增长,企业研发投入较多,预计会成为今后国内市场主流产品。

6、重点企业分析

科德数控:五轴联动执牛耳者,自主突破打造高端制造中国品牌

公司是国内极为稀缺的“五轴数控机床+高档数控系统+关键功能部件”完整产业制造商。核心零部件自制能力强,机床85% 以上的关键功能部件都来自自主研发,包括数控系统、主轴、电机、伺服、传感器等。公司已成长为国内颇具规模的五轴装 备产销基地。2018-2020年,公司共销售五轴联动数控机床266台。

五轴产品储备充足,定位高端,单价已达进口数控机床水平。公司主营产品均具备自主知识产权和核心技术,包括五轴立式 加工中心、五轴卧式加工中心、五轴龙门加工中心、五轴卧式铣车复合加工中心四大通用加工中心和五轴磨削加工中心、五 轴叶片加工中心两大系列化专用机床,以及服务于高端数控机床的高档数控系统,伺服驱动装置,电机,传感产品,电主轴, 铣头,转台等。五轴联动数控机床销量占比98%,产品定位高端,单价已达到进口数控机床水平。截至2020年底公司数控机 床各类产能115台。高端数控机床量价齐升,持续贡献业绩,公司近年来业绩快速增长,归母净利润2017-2020年复合增速 70.56%。2020年公司营收/归母净利润分别为1.98/0.35亿元。

海天精工:中高端齐头并进,规模效应增厚毛利

Q2净利率再创新高,规模效应摊薄期间费率。2021 H1公司综合毛利率24.30%,同比增加1.30个百分点;净利率12.52%,同比 增加4.59个百分点。分季度看,2021Q2公司单季度毛利率24.77%,同比增加1.24个百分点,环比增加1.11个百分点;单季度净 利率13.26%,同比增加2.89个百分点,环比增加1.74个百分点,Q2净利率达到上市以来最高水平。公司净利率提升幅度高于毛 利率,主要系公司产能利用率提升、规模效应摊薄期间费率。2021 H1公司期间费用为1.26亿元,同比增长41.57%,期间费用 率为9.94%,同比减少3.21个百分点。

前瞻指标预示在手订单充足,支撑下半年业绩高增长。截至2021年6月30日,公司合同负债+其他流动负债余额为8.36亿元, 较去年同期(预收账款)增长87.02%,环比增长9.42%,而2019年年底预收账款仅为3.39亿元。报告期末公司存货为9.79亿元, 同比增长37.50%,环比增长13.84%,从前瞻财务指标,可推测公司目前在手订单充裕,为下半年业绩持续增长提供有力支撑。

报告节选: